人生100年時代といわれる中で、元気に長生きできるように「健康寿命」を延ばすことが意識され、そして好きなことができるように「資産寿命」も延ばす必要があるといわれています。

とはいえ、資産運用で失敗しては元も子もありません。このシリーズでは、本当にあったシニア世代の失敗事例を取り上げ、やってはいけなかった行動と、解決の手段を紹介します。

あっという間に2020年も半年が過ぎようとしています。コロナ相場で大きな損をして取引を休んでいる人もいる一方で、大手ネット証券では新規口座開設数が3-4月とも10万口座を超えるほどの新しく投資を始める人が増えています。

ネット証券で取引を始める人は、まだ現役で働いていて、これからお金を貯めていく人が大半のようです。ただし、大きなお金で資産運用をする時には、金融機関で相談をする人の割合がまだまだ多いようです。お金に関することは、銀行にいけば何かしらのアドバイスをくれる人がいるので、安心して手間なく相談することが魅力なのでしょう。

その中で、新規投資・退職金・相続資金などで資産運用する方には、「預金」+「投資信託・外国債券」の優遇金利キャンペーンが提案されることが良くあります。

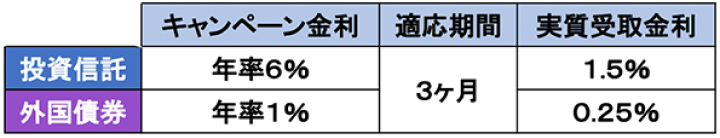

これは投資信託や外国債券のような運用商品を購入した金額の範囲内で、別途預金に年利6%、1%といった高金利を付与するといった内容になっています。

※投資信託・外国債券を購入した場合の優遇金利キャンペーンの一例

ここで注目して欲しいのは、「なぜこんなに高い預金金利をつくのか?」という点です。

今の低金利時代に、金融機関がこれだけの金利をつけるのにはもちろん理由があります。高い預金金利をつける優遇キャンペーンをしても、金融機関にはそれ以上の手数料が入る仕組みになっているからです。

その仕組みのポイントは、3つあります。

1つ目は、優遇金利は年利表記ですが、適用されるのは数カ月であるという点

2つ目は、金融機関が指定した「投資信託・外国債券」を購入するという点

3つ目は、優遇金利が適用される金額が購入した「投資信託・外国債券」の範囲内という点

なぜこの3つの理由によって金融機関が得をするのか?計算をしてみるとすぐにわかりますので、順番に説明します。

1つ目の優遇金利の適用期間ですが、3ヶ月程度かつ投資信託なら年利6%、外国債券なら1%程度の場合が多いようです。つまり、年利6%の金利を3ヶ月間、1,000万円分が適用された場合は、下記の通りです。

(税引前)1,000万円×6%×3/12ヶ月=150,000円

→(税引後)約120,000円

(税引前)1,000万円×1%×3/12ヶ月=約25,000円

→(税引後)約20,000円

見た目の金利ではなく、「手取りの金額」を知っておきましょう。もちろんこれでも破格の預金金利であることに違いはありません。

では2つ目の「投資信託・外国債券」を購入する点ですが、このような商品を購入する時には「売買した時の手数料」と「保有中の手数料」を計算しなければいけません。まずは投資信託を売買したときの手数料について考えてみましょう。

こういったキャンペーンの場合、適用となる投資信託は金融機関に指定されています。最近はネット証券で投資信託を購入時の手数料は0%(無料)となっていますが、このようなキャンペーンの場合は2-3%程度の購入手数料が掛かるものが指定されています。仮に2%手数料の投資信託を1,000万円分買った場合、消費税が10%かかりますので、下記の通りです。

(購入手数料)1,000万円×2%×1.1=220,000円

>(優遇金利手取り)120,000円

つまりこの時点で、投資信託を買った手数料の方が優遇金利を上回っています。なおかつ適用される投資信託の「保有中の手数料(運用手数料)」もかかりますので、投資信託の運用で利益がでなければせっかく優遇金利を受けた意味がありません。

このお話をすると、キャンペーンなしで投資信託を買うよりも優遇金利を受けた分得なのでは?と仰る方もいますが、それなら初めからネット証券で買付手数料無料の商品を選べばいいだけなのです。

ではもう一つの外国債券の場合はどうでしょうか?外国債券は投資信託のような買付手数料や保有中の手数料はありません。しかし、日本円から外貨に替える時に「為替手数料」が発生します。

この為替手数料が銀行の場合、証券会社に比べると割高です。例えば米ドル(USD)の場合なら、1USDに対して1-2円かかります。仮に1円の為替手数で約1,000万円分の米ドル買った場合(1USD=108円とする)、およそ90,000USDの買付となるので、日本円と米ドルを両替した往復の手数料は下記の通りです。

(往復分)90,000USD×1円×2=180,000円

>(優遇金利手取り)約20,000円

外国債券は保有していれば利払い日に利息が入ってきますが、それでもわざわざ高い為替手数料は払って購入する価値はないでしょう。

1つ目と2つ目の理由から、このような優遇キャンペーンで高い預金金利を受け取っても、それ以上に商品を購入する手数料を払っては意味がないことがご理解頂けたと思います。

さらに3つ目の、「優遇金利が適用される金額」が投資信託・外国債券を「購入した金額の範囲内」であることで、銀行が受け取る手数料以上に優遇金利を支払うことがない仕組みになっています。

このように、きちんと計算してみるとキャンペーンの内容が、本当にメリットがあるかどうかを知ることができます。面倒かもしれませんが、大切なお金を守るためにも「比較して考える一手間」が資産運用で失敗しないためには必要です。

これからの資産運用のコツ

資産運用を考える時に最も注意しなければならないことの一つに、「見た目のよい提案には気をつける」があげられます。それは、金利の高さであったり、安全性が高そうな仕組みであったりと様々です。ようは「うまい話には裏がある」という視点を忘れないことです。これだけで、資産運用で失敗する可能性は大きく減るはずです。

リーファス株式会社 登録番号 金融商品仲介業者 関東財務局長(金仲)第825 号

所属金融商品取引業者等:楽天証券株式会社 金融商品取引業者 関東財務局長(金商)第195 号

加入協会:日本証券業協会/一般社団法人金融先物取引業協会/日本商品先物取引協会/一般社団法人第二種金融商品取引業協会/一般社団法人日本投資顧問業協会

当社は、所属金融商品取引業者の代理権を有しておりません。当社は金融商品仲介業務に関し、お客様から金銭や有価証券を直接お預かりをすることはありません。商品等にご投資頂く際には各商品等に所定の手数料や諸経費等をご負担いただく場合があります。又、各商品等には価格の変動等による損失を生じる恐れがあります。各商品等へのご投資にかかる手数料等およびリスクについては、当該商品等の契約締結前交付書面等をよくお読みになり内容について十分にご理解ください。