人生100年時代といわれる中で、元気に長生きできるように「健康寿命」を延ばすことが意識され、そして好きなことができるように「資産寿命」も延ばす必要があるといわれています。

とはいえ、資産運用で失敗しては元も子もありません。このシリーズでは、本当にあったシニア世代の失敗事例を取り上げ、やってはいけなかった行動と、解決の手段を紹介します。

コロナウイルスによる私たちの生活への影響はまだまだ続きそうですが、いずれは元に戻ってくるでしょう。しかし、資産運用で選ぶ投資先のなかにはコロナショック前後で、変化に対応できているか、いないかによって天と地ほどの差が生まれています。

これまで優良企業と言われていた先が倒産の危機にあっていたり、逆にテレワークやソーシャルディスタンスへの対策、生活の変化によって注目されて伸びている企業もあるのが実体です。

では、これからの資産運用はどうしたらいいのか?自分の投資先は大丈夫なのか?それを知るためにも今回は、コロナショックによる「不動産市況の変化とJ-REIT投資」についてお伝えします。

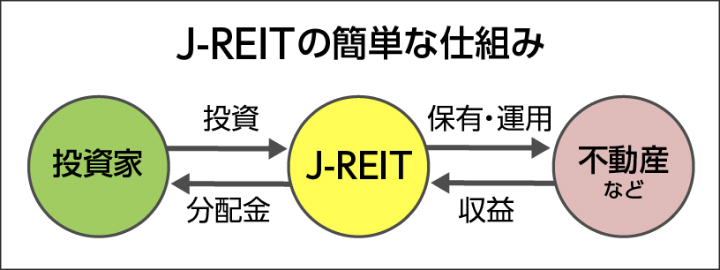

そもそもJ-REITとは?

J-REITは投資信託の一種で、投資家から集めたお金で、オフィスビルや商業施設、マンションなど複数の不動産などを購入し、その賃貸収入や売買益を投資家に分配する金融商品です。不動産に投資をしていますが、売買方法や税金については実物不動産というよりも株式に近くなっています。

もともとは、REITという仕組みはアメリカで生まれ、

「Real Estate Investment Trust」の略でREITと呼ばれています。これにならい、日本では頭にJAPANの「J」をつけて「J-REIT」と呼ばれています。J-REITは投資信託の仲間ですが、証券取引所に上場されており、J-REITが初めて上場されたのは、2001年9月のことでした。(出所:投資信託協会)

J-REITは、株式と同様に証券取引所の立会時間中(前場9:00-11:30、後場12:30-15:00)は市場で取引が行われ、価格も刻々と変動していきます。価格の決まり方や、取引の仕方は、上場株式と同じです。

J-REITの主な魅力はその「分配金」です。例えば、株式であれば法人税や将来への事業投資分を差し引いた残りを原資として配当金が支払われます。

しかし、J-REITの場合は収益の90%超を分配するなどの一定の条件を満たせば、実質的に法人税がかからず、収益がほぼそのまま分配金として出されます。

つまりJ-REITは、株式に比べると、投資家に分配金を出しやすい金融商品です。安定した分配金がほしいという方には向いている投資といえるでしょう。実際に老後の年金に分配は欲しいという方で投資をしている方は多くいらっしゃいます。

特にいまの日本では金利がほとんどつかないので、「株式は値動きが大きく配当も業績で大きく変動するので怖い」「海外への債券投資では為替の値動きが気になる」という方にはおすすめの投資先です。

不動産市況とJ-REIT投資の変化

2020年3月に起きたコロナショックによって世界的に株式市場は暴落しました。J-REIT市場もその影響は免れず、むしろコロナによって私たちの生活や仕事のあり方は、大きく様変わりしています。東証REIT指数も2200ポイント台から1100台まで急落したことを考えると株式市場よりも下落は大きくなりました。

J-REITは比較的値動きが安定していると考えられていたため、その影響は甚大でしたがその後元に戻っているREITと未だに戻らないREITに分かれています。

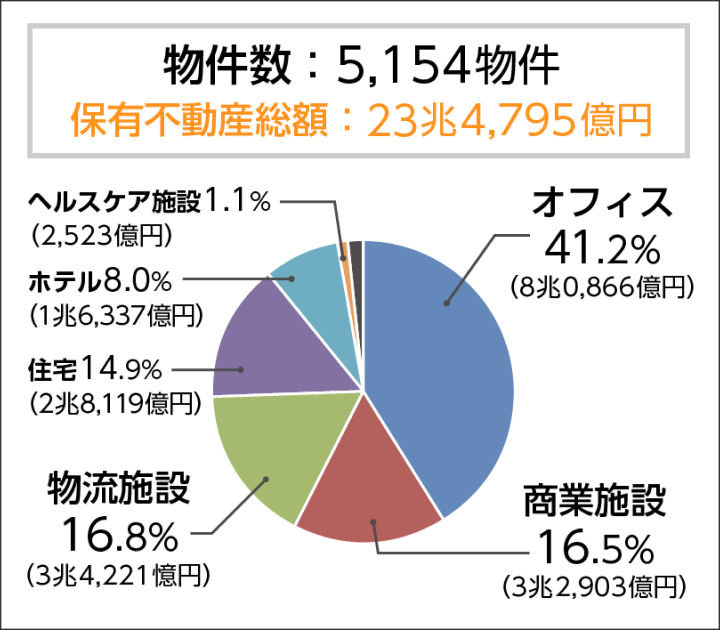

J-REITの投資先を大きくわけると、「商業施設主体型」「住居主体型」「事務所主体型」「物流施設主体型」「ホテル主体型」に、これらに分散した物件を保有する「総合型」「複合型」の7つに分類されています。

※不動産証券化協会の2020年7月ARESレポートより抜粋。取得時価ベースで計算、グラフは取得価格ベースの比

コロナウイルスによる私たちの生活や働き方の変化でわかるように、J-REITもその不動産の役割ごとに価格(REITは投資口価格といわれます)の変化が起きています。

物流施設系銘柄や住居系銘柄は上昇が目立ち、事務所系銘柄はテレワークからの影響が不透明なため敬遠され、商業施設系銘柄も消費意欲の減退やテナント収入の減少が懸念されています。とりわけホテル主体型は壊滅的な状況が続いています。総合型や複合型は、その資産割合によってまちまちです。

J-REITに限らず、これまで「分散投資でリスクを減らそう」という考え方が投資の主流でしたが、これからは「コロナによる変化に対応できる投資先へ分散投資をしよう」になっていくことでしょう。

これからの資産運用のコツ

コロナウイルスによって私たちの生活も働き方も大きく変わり、世界的にお金の流れにも変化が起きています。当然資産運用での投資先もこれまでとは大きく変わってくることでしょう。怖いのは、盲信的に「いつか元に戻る」と考えて、何もしないことです。私たちにいま求められているのは「変化に対応する」という目の前の現実と向き合って資産運用を行なっていくことです。

リーファス株式会社 登録番号 金融商品仲介業者 関東財務局長(金仲)第825 号

所属金融商品取引業者等:楽天証券株式会社 金融商品取引業者 関東財務局長(金商)第195 号

加入協会:日本証券業協会/一般社団法人金融先物取引業協会/日本商品先物取引協会/一般社団法人第二種金融商品取引業協会/一般社団法人日本投資顧問業協会

当社は、所属金融商品取引業者の代理権を有しておりません。当社は金融商品仲介業務に関し、お客様から金銭や有価証券を直接お預かりをすることはありません。商品等にご投資頂く際には各商品等に所定の手数料や諸経費等をご負担いただく場合があります。又、各商品等には価格の変動等による損失を生じる恐れがあります。各商品等へのご投資にかかる手数料等およびリスクについては、当該商品等の契約締結前交付書面等をよくお読みになり内容について十分にご理解ください。